Kebijakan Bank Sentral Dunia mulai menarik untuk dicermati akhir-akhir ini, tak terkecuali Bank Indonesia (BI). Pada bulan Agustus yang lalu, Bank Indonesia mengumumkan formula baru suku bunga acuan perbankan, yakni BI 7-day Reverse Repo Rate atau BI 7-day Rate.

Kebijakan ini adalah pertama kali BI sebagai bank sentral melakukan perubahan kebijakan yang tampak radikal, dan itu tentu membuat bingung para investor (jangankan ‘BI 7-day Reverse Repo Rate’, sebagian dari kita mungkin bahkan belum mengerti apa itu ‘BI Rate’).

Artikel ini mencoba menjelaskan apa itu BI 7-day Rate serta “kemungkinan” pengaruhnya terhadap bagi perbankan dan perekonomian nasional.

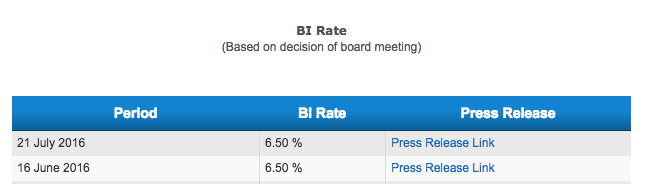

Sebelum menggunakan BI 7-day Rate, selama ini BI menggunakan BI Rate sebagai patokan atau acuan bagi suku bunga pinjaman maupun simpanan bagi bank dan atau lembaga-lembaga keuangan di seluruh Indonesia (sehingga BI Rate ini disebut juga ‘suku bunga acuan’).

Simpelnya jika BI rate naik dari 6.25% menjadi 6.50%, maka bunga pinjaman maupun simpanan di bank dan lembaga keuangan lainnya juga bisa naik. Patokan ini hanya bersifat rujukan dan bukan merupakan peraturan, sehingga tidak mengikat ataupun memaksa. Jadi para bank boleh saja menaikkan bunga pinjaman kepada orang yang mengajukan kredit dengan alasan BI Rate naik, namun bunga deposito atau tabungan bagi para nasabahnya bisa jadi malah tidak naik sama sekali.

Sementara bagi BI sendiri, BI Rate adalah suku bunga bagi Sertifikat Bank Indonesia (SBI) untuk jangka waktu satu tahun, yang disalurkan ke bank-bank. Ketika BI rate naik ke 6.50%, maka para bank bisa menaruh dana mereka di BI dalam bentuk SBI, dan akan menerima bunga 6.50% per tahun. Jadi kalau Bank Mandiri menempatkan uang tabungan nasabahnya sebesar Rp10 trilyun di BI, maka setelah satu tahun, mereka akan memperoleh Rp675 milyar tanpa perlu ‘apa-apa’ sama sekali.

Selama ini BI menggunakan SBI untuk operasi moneter, dalam hal ini menambah atau mengurangi jumlah mata uang Rupiah (money supply) yang beredar di masyarakat. Jadi ketika jumlah uang yang beredar terlalu banyak, dan itu menaikkan inflasi, maka BI akan menaikkan BI Rate, dengan asumsi para bank tentunya akan lebih suka menaruh dana tabungan nasabah mereka di BI (dalam bentuk SBI) daripada menyalurkannya kembali ke masyarakat dalam bentuk kredit. Alhasil, money supply akan turun, dan inflasi juga akan turun.

Kemudian, apabila inflasi sudah aman terkendali, maka BI Rate bisa kembali diturunkan, sehingga bank-bank akan kembali menyalurkan kredit ke masyarakat, perusahaan bisa mendirikan pabrik dan membuka lapangan kerja baru, dan itu pada akhirnya akan mendorong pertumbuhan ekonomi.

Namun disinilah persoalannya: Meski BI Rate turun, namun dana milik bank yang sudah terlanjur disetor ke BI baru akan bisa ditarik kembali satu tahun kemudian. Sehingga ketika BI Rate turun, maka money supply tidak akan serta merta langsung naik lagi, melainkan harus nunggu dulu selama beberapa bulan hingga satu tahun, sehingga tujuan pertumbuhan ekonomi tadi akan perlu waktu untuk tercapai. Demikian pula ketika BI menaikkan BI Rate, maka tingkat inflasi tidak akan serta merta turun, karena para bank juga akan mikir-mikir kalau dana mereka harus mengendap di BI selama setahun.

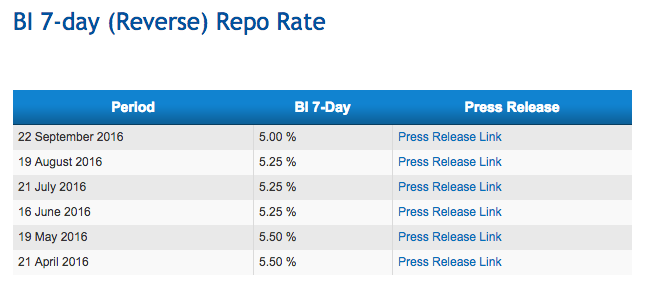

Jadi agar operasi moneter yang dilakukan BI kedepannya menjadi lebih efektif dalam menyeimbangkan antara inflasi dan pertumbuhan ekonomi, maka kemudian diberlakukanlah BI 7-day Rate ini, dimana jika BI 7-day Rate ini naik, maka para bank bisa menempatkan dana mereka di BI selama tujuh hari saja (atau 14 hari, 21 hari, dan seterusnya). Jadi jika di bulan berikutnya BI 7-day Rate turun, maka pihak bank akan bisa langsung menarik dananya dan menyalurkannya ke masyarakat.

Suku bunga 7-day ini disebut juga ‘reverse repo rate’, karena dalam hal ini BI sebagai ‘bank-nya para bank’ adalah seperti meminjam dana dari bank dengan janji akan dikembalikan 7 hari kemudian, plus bunga sebesar yang sudah ditentukan sebelumnya.

Pendek kata, BI nantinya akan lebih mudah dalam mengendalikan jumlah mata uang Rupiah yang beredar di masyarakat, dan sudah tentu harapannya adalah bahwa inflasi otomatis menjadi lebih terkendali, kurs Rupiah akan lebih stabil, dan pertumbuhan ekonomi akan lebih kencang. Sebenarnya di masa lalu sebelum tahun 2010, penggunaan BI Rate sudah cukup efektif untuk operasi moneter, dimana tingkat inflasi dll relatif bisa dikendalikan dengan baik.

Namun sejak 2010, dana asing mulai masuk dalam jumlah besar ke Indonesia, yang menyebabkan perputaran dana di pasar uang antar bank (PUAB) menjadi lebih cepat, dan alhasil tingkat suku bunga di PUAB ini menjadi sangat rendah karena sebuah bank terkadang memegang sejumlah dana hanya dalam hitungan harian, sebelum ‘dioper’ lagi ke bank lain (semakin pendek jangka waktu penyimpanan dana, maka semakin rendah bunganya).

Rendahnya suku bunga di PUAB ini pada akhirnya turut mempengaruhi tingkat suku bunga perbankan secara keseluruhan, sementara BI Rate tidak lagi begitu diperhatikan karena jangka waktunya dianggap terlalu lama, yakni 1 tahun (sementara suku bunga di PUAB bahkan bisa berlaku untuk jangka waktu 1 hari, alias overnight).

Jadi dengan digunakannya BI 7-day Rate sebagai suku bunga acuan yang baru, dimana bank bisa membeli SBI hanya untuk tenor 7 hari saja, maka bank akan kembali tertarik untuk menempatkan dananya dalam bentuk SBI, karena jangka waktu 7 hari tentunya tidak terlalu lama dibanding jangka waktu di PUAB, dan BI akan kembali memiliki kontrol efektif terhadap tingkat suku bunga perbankan di Indonesia,

Lalu bagaimana dampak perubahan suku bunga acuan ini terhadap kinerja perbankan?

Karena jangka waktunya lebih pendek, maka otomatis BI 7-day Rate akan selalu lebih rendah dibanding BI Rate. Contohnya seperti saat ini dimana BI Rate berada di level 6.50%, sementara BI 7-day Rate 5% (tapi 5% tersebut tetap dihitung untuk satu tahun, sehingga kalau sebuah bank membeli SBI dan langsung menjualnya 7 hari kemudian, maka bunga yang didapat hanya 0.10%).

Kesan yang timbul dari kebijakan ini bahwa BI telah menurunkan suku bunga acuan secara drastis, sehingga bank-bank juga akan menurunkan bunga kredit dan deposito, padahal tidak. BI Rate akan tetap di level 6.50%, kecuali BI menaikkan atau menurunkannya, demikian pula halnya dengan BI 7-day Rate akan tetap berada di level 5% kecuali BI menaikkan atau menurunkannya.

Dengan demikian, maka para bank tidak perlu mengubah tingkat bunga kredit maupun deposito-nya (kecuali jika nanti BI Rate ini diturunkan/dinaikkan, demikian pula dengan BI 7-day Rate). Apabila nanti tujuan penggunaan BI 7-day Rate ini tercapai, dimana inflasi menjadi lebih terkendali, nilai tukar Rupiah menguat (kalau inflasi terlalu tinggi, maka itu juga bisa menurunkan kurs Rupiah), dan ekonomi tumbuh lebih kencang, maka tentu perbankan akan diuntungkan.

Kemudian, karena BI akan kembali memiliki kontrol efektif terhadap tingkat suku bunga perbankan di Indonesia, maka meski kedepannya dana asing masuk lebih banyak lagi ke tanah air, entah itu karena pemberlakuan Masyarakat Ekonomi ASEAN (MEA), berpindahnya investasi dari Bursa Singapura ke Bursa Indonesia, hingga ditariknya aset-aset milik konglomerat dari luar negeri, maka tingkat suku bunga perbankan akan tetap stabil dan tidak terpengaruh, dimana para bank hanya perlu berpatokan pada BI 7-day Rate dalam menentukan bunga kredit dan deposito, tanpa perlu melihat perubahan suku bunga di PUAB.

Nah, jika tingkat suku bunga menjadi lebih stabil, maka otomatis proses penyaluran kredit dll juga akan lebih mudah, dan risiko terjadinya kredit macet karena perubahan suku bunga yang tiba-tiba, juga akan menjadi lebih rendah.

Seluruh perubahan diatas baru akan benar-benar berpengaruh terhadap kinerja perbankan dan perekonomian dalam jangka panjang, atau paling cepat beberapa bulan kedepan.

Sumber: Bank Indonesia, Teguh Hidayat